‘सिबिल स्कोर’ शब्द का प्रयोग अक्सर ‘क्रेडिट स्कोर’ के पर्यायवाची के रूप में किया जाता है और यह 300 और 900 के बीच के तीन अंकों के स्कोर को संदर्भित करता है। सिबिल का मतलब क्रेडिट इंफॉर्मेशन ब्यूरो इंडिया लिमिटेड है, जो एक भारतीय क्रेडिट रेटिंग ब्यूरो है जिसकी आपकी क्रेडिट जानकारी तक पहुंच है। यह जानकारी उन सभी वित्तीय लेन-देन को संदर्भित करती है जहाँ आपने पैसे उधार लिए हैं या चुकाए हैं।

एक अच्छा CIBIL स्कोर 700 से 900 के बीच का स्कोर होता है, जिसका अर्थ है कि उधारकर्ता के पास कम ब्याज दर पर अधिक ऋण राशि प्राप्त करने की अधिक संभावना है।

CIBIL के पास लगभग 600 मिलियन लोगों की क्रेडिट जानकारी तक पहुंच है और इसके 2,400 सदस्य हैं जिनमें सभी प्रकार के ऋणदाता शामिल हैं। चूंकि CIBIL भारत की सबसे विश्वसनीय क्रेडिट सूचना कंपनियों में से एक है, इसलिए इसके स्कोर को आपका क्रेडिट स्कोर कहा जाता है।

अपना सिबिल स्कोर फ्री में जानने के लिये यहाँ क्लिक करेंं.

Table of Contents

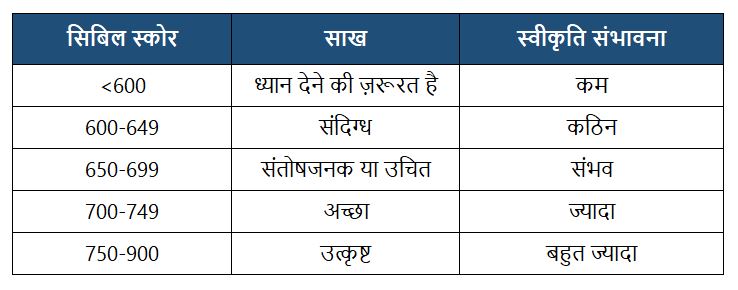

सिबिल स्कोर रेंज

नीचे दी गई तालिका सूचीबद्ध करती है कि एक विशेष CIBIL स्कोर श्रेणी क्या दर्शाती है और इसके परिणामस्वरूप, ऋणों के अनुमोदन की संभावना:

आपका क्रेडिट स्कोर क्या है? यह महत्वपूर्ण क्यों है?

आपके क्रेडिट स्कोर को एक रेटिंग के रूप में परिभाषित किया जा सकता है जो आपकी साख को दर्शाता है। बल्लेबाजी औसत के रूप में अपने क्रेडिट स्कोर के बारे में सोचें। यदि आपका बल्लेबाजी औसत 50 से ऊपर है, तो इसका मतलब है कि आपके पास लगातार 50 रन बनाने का रिकॉर्ड है, और आप एक अच्छे खिलाड़ी हैं। इसी तरह, जब आपका क्रेडिट स्कोर अधिक होता है, तो यह दर्शाता है कि आपने अतीत में जिम्मेदारी से उधार लिया और चुकाया है।

अपना सिबिल स्कोर फ्री में जानने के लिये यहाँ क्लिक करेंं.

आपका क्रेडिट स्कोर महत्वपूर्ण है क्योंकि यह दर्शाता है कि एक उधारकर्ता के रूप में आप कितने भरोसेमंद या जोखिम भरे हैं। इस प्रकार, यह सीधे प्रभावित करता है कि आप ऋण के लिए कितने योग्य हैं, ऋणदाता आपको ऋण राशि के रूप में क्या प्रदान करेगा, और आपसे कितनी ब्याज दर ली जाएगी। आपका क्रेडिट स्कोर उधारदाताओं को आपको पैसे उधार देने में संभावित जोखिम का न्याय करने की अनुमति देता है। जब असुरक्षित या संपार्श्विक-मुक्त ऋणों की बात आती है तो आपका क्रेडिट स्कोर महत्वपूर्ण होता है और व्यक्तिगत ऋणों के लिए आपकी पात्रता को काफी हद तक प्रभावित कर सकता है।

जबकि आप एक व्यक्ति के रूप में एक स्कोर रखते हैं, यहां तक कि व्यवसायों को भी क्रेडिट स्कोर दिया जाता है। एक व्यवसाय के लिए, CIBIL स्कोर इस बात पर प्रभाव डालता है कि कोई ऋणदाता कंपनी को कितना विश्वसनीय पाएगा। एक व्यावसायिक क्रेडिट स्कोर निवेश को आकर्षित करने की इसकी क्षमता को भी प्रभावित कर सकता है।

भारत में क्रेडिट स्कोर की पृष्ठभूमि

भारतीय रिजर्व बैंक ने चार कंपनियों को भारत में क्रेडिट सूचना तक पहुंच और प्रबंधन के लिए लाइसेंस दिया है। CIBIL ने 2001 में अपनी गतिविधियाँ शुरू कीं और तब से यह देश की सबसे लोकप्रिय क्रेडिट सूचना कंपनियों में से एक है। अन्य में इक्विफैक्स, एक्सपेरियन और हाई मार्क शामिल हैं। इनमें से प्रत्येक संगठन की अपनी अनूठी स्कोरिंग प्रणाली है।

अपना सिबिल स्कोर फ्री में जानने के लिये यहाँ क्लिक करेंं.

हालाँकि, सभी स्कोर के बीच एक बात समान है कि यदि आपके पास कोई क्रेडिट इतिहास नहीं है, तो आपका स्कोर -1 होगा। इसी तरह, अगर आपकी क्रेडिट हिस्ट्री 6 महीने से कम पुरानी है, तो आपको 0 की क्रेडिट रेटिंग मिलेगी। इसके अलावा, ये क्रेडिट इंफॉर्मेशन कंपनियां एक गहन क्रेडिट रिपोर्ट भी प्रदान करती हैं। आपकी क्रेडिट रिपोर्ट वह आधार है जिसके आधार पर आपको क्रेडिट स्कोर दिया जाता है।

सिबिल स्कोर रेंज

CIBIL स्कोर 300 और 900 के बीच कहीं भी हो सकता है, जिसमें 900 अधिकतम साख को दर्शाता है। आपकी क्रेडिट रिपोर्ट में 750 या उससे अधिक का सिबिल स्कोर आदर्श है। यह आपको व्यक्तिगत ऋण और क्रेडिट कार्ड के लिए अर्हता प्राप्त करने में सहायता करेगा।

हालाँकि, यदि आपका CIBIL स्कोर 750 से कम है, तो आपको बैंकों और NBFC से पैसे उधार लेने में मुश्किल होगी। यदि आपका स्कोर 750 के करीब है, तो आपको उच्च ब्याज दर पर ऋण की पेशकश की जा सकती है, या यदि यह बहुत कम है तो आपका आवेदन एकमुश्त खारिज कर दिया जा सकता है। इस प्रकार, अपना सिबिल स्कोर 750 से ऊपर रखना आवश्यक है।

अपनी सिबिल रिपोर्ट या क्रेडिट रिपोर्ट कैसे पढ़ें

क्रेडिट रिपोर्ट एक विस्तृत दस्तावेज है जो आपके संपूर्ण क्रेडिट इतिहास और रिकॉर्ड को हाइलाइट करता है। इसमें आपकी व्यक्तिगत जानकारी, संपर्क जानकारी, रोजगार इतिहास, विभिन्न क्रेडिट कार्डों पर क्रेडिट सीमा, क्रेडिट बैलेंस और तारीखें शामिल हैं, जब आपने विभिन्न खाते खोले थे। विभिन्न पक्ष या संगठन इस क्रेडिट रिपोर्ट को देखते हैं।

कुछ सामान्य पक्ष जो आपकी क्रेडिट रिपोर्ट देख सकते हैं वे इस प्रकार हैं:

- लेनदारों

- ऋणदाता जैसे बैंक और गैर-बैंकिंग वित्तीय कंपनियां

- जमींदारों

यह देखते हुए कि यह एक व्यापक दस्तावेज है जिसमें कई खंड हैं, आपके लिए यह जानना महत्वपूर्ण है कि अपनी क्रेडिट रिपोर्ट को कैसे पढ़ा जाए। इससे आपको अपनी रिपोर्ट को बेहतर ढंग से समझने में मदद मिलेगी और यह भी जांचा जा सकेगा कि यह आपके क्रेडिट इतिहास के साथ न्याय करती है या नहीं।

यहां आपकी सिबिल रिपोर्ट के चार सबसे महत्वपूर्ण खंड हैं

1. क्रेडिट सारांश

इस खंड में शेष राशि के विवरण के साथ आपके पास अतीत में या वर्तमान में क्रेडिट खातों के प्रकार के विवरण शामिल हैं। आमतौर पर, खाते की जानकारी को खंडों में विभाजित किया जाता है जैसे क्रेडिट कार्ड जैसे परिक्रामी खाते, किस्त खाते जैसे कार ऋण, अचल संपत्ति खाते जैसे गृह ऋण या संपत्ति के बदले ऋण, साथ ही कोई संग्रह खाते।

2. खाता इतिहास

इस खंड में आपके क्रेडिट खातों से संबंधित सभी विवरण शामिल हैं। इसमें ऋणदाता का नाम, आपके द्वारा उधार लिया गया क्रेडिट का प्रकार और राशि, खाता संख्या, खाता खोलने की तिथि, आपके द्वारा हाल ही में भुगतान किए जाने की तिथि, वर्तमान शेष राशि, और मासिक रिकॉर्ड (आमतौर पर तक) जैसी जानकारी शामिल होगी। आपके पुनर्भुगतान के 3 वर्ष)।

3. सार्वजनिक अभिलेख

यह एक ऐसा खंड है जो बड़ी वित्तीय चूकों को सूचीबद्ध करता है, वर्तमान और पिछले दोनों। इसमें आपराधिक गिरफ्तारियां या दिवालियापन शामिल हैं। इस अनुभाग पर विशेष ध्यान दें और इन त्रुटियों के कारणों की पहचान करें और सुनिश्चित करें कि आप उन्हें भविष्य में न दोहराएं।

4. क्रेडिट पूछताछ

क्रेडिट पूछताछ उन अवसरों को सूचीबद्ध करती है जहां तीसरे पक्ष ने दो साल के भीतर आपकी क्रेडिट रिपोर्ट तक पहुंच बनाई है। हर बार जब कोई ऋणदाता आपकी क्रेडिट रिपोर्ट की जांच करता है, तो इसे पूछताछ के रूप में गिना जाता है। यद्यपि आप सभी क्रेडिट पूछताछ देख सकते हैं, ऋणदाता या वित्तीय कंपनियां केवल एक छोटा क्रॉस-सेक्शन देखने में सक्षम हो सकती हैं। ध्यान रखें कि ये पूछताछ आपके द्वारा किए गए क्रेडिट कार्ड या ऋण आवेदनों के परिणाम हैं। इसलिए, एक संभावित ऋणदाता आपकी क्रेडिट रिपोर्ट पर कई क्रेडिट पूछताछ देख सकता है और अनुमान लगा सकता है कि आपने हाल के दिनों में कई ऋण आवेदन किए हैं।

अपना सिबिल स्कोर फ्री में जानने के लिये यहाँ क्लिक करेंं.

सिबिल आपके क्रेडिट स्कोर की गणना कैसे करता है?

आपके अंतिम सिबिल स्कोर की गणना कई कारकों के आधार पर की जाती है। ये:

आपका पुनर्भुगतान इतिहास – स्कोर में 35% योगदान देता है

आपका समग्र पुनर्भुगतान इतिहास इस बात पर निर्भर करता है कि आप अपने सभी ऋणों को कितनी सफलतापूर्वक चुकाने में सफल रहे हैं। चूंकि चुकौती को बहुत अधिक महत्व दिया जाता है, इसलिए सुनिश्चित करें कि आप अपने सभी क्रेडिट का समय पर भुगतान करते हैं।

आपका क्रेडिट बैलेंस और उपयोग – स्कोर में 30% का योगदान देता है

यह खंड आपके लिए उपलब्ध कुल क्रेडिट और आप पहले से कितना उपयोग कर चुके हैं, को संदर्भित करता है। आपका क्रेडिट उपयोग अनुपात महत्वपूर्ण है और इसकी गणना आपके ऋण या क्रेडिट कार्ड पर बकाया राशि के रूप में की जाती है। यदि आपने अपने अधिकांश स्वीकृत क्रेडिट का उपयोग कर लिया है, तो आपको एक जोखिम भरा उधारकर्ता माना जाएगा। एक अच्छा अनुपात 30% है, जिसका अर्थ है कि आपने अपने क्रेडिट का केवल 30% उपयोग किया है।

क्रेडिट प्राप्त करने की आपकी अवधि – स्कोर में 15% तक का योगदान करती है

यह इस अवधि के भीतर चुकौती अवधि और समय पर चुकौती को संदर्भित करता है। यदि आपने लंबी चुकौती अवधि में क्रेडिट उधार लिया है और जिम्मेदारी से और सफलतापूर्वक चुकाया है, तो आपका स्कोर सकारात्मक रूप से प्रभावित होगा और इसके विपरीत।

अपना सिबिल स्कोर फ्री में जानने के लिये यहाँ क्लिक करेंं.

आपका नया क्रेडिट – स्कोर में 15% तक योगदान देता है

हर बार जब आप क्रेडिट के बारे में पूछताछ करते हैं, तो आपका स्कोर प्रभावित होता है। यह उन ऋणों को संदर्भित कर सकता है जिन्हें आप लेने की योजना बना रहे हैं या क्रेडिट कार्ड जिनके लिए आप साइन अप करना चाहते हैं। यदि आपने बहुत अधिक क्रेडिट पूछताछ की है, तो यह उधारदाताओं की नज़र में आपको क्रेडिट के लिए भूखा लगता है और आपके स्कोर को नकारात्मक रूप से प्रभावित करता है।

आपका क्रेडिट मिश्रण – स्कोर में 10% तक का योगदान देता है

ऋण का एक स्वस्थ मिश्रण होना हमेशा महत्वपूर्ण होता है, जो सुरक्षित और असुरक्षित ऋणों के साथ-साथ अल्पकालिक और दीर्घकालिक ऋण को संदर्भित करता है। इसलिए, यदि आपके पास गृह ऋण, क्रेडिट कार्ड और संपार्श्विक-मुक्त व्यक्तिगत ऋण है, तो आपको एक स्वस्थ क्रेडिट मिश्रण माना जाएगा।

सिबिल, इक्विफैक्स, एक्सपेरियन और हाई मार्क में क्या अंतर है?

ये चार क्रेडिट इंफॉर्मेशन कंपनियां हैं जो आरबीआई की मंजूरी के तहत काम करती हैं। उनकी समानताएं और अंतर नीचे सूचीबद्ध हैं।

1. सिबिल

यह आज भारत में सबसे पुराना और सबसे लोकप्रिय है। इसके अलावा, यह CIBIL स्कोर और व्यक्तियों के लिए रिपोर्ट के अलावा व्यवसायों के लिए बाज़ार अंतर्दृष्टि और पोर्टफोलियो समीक्षा प्रदान करता है।

इसकी स्कोरिंग प्रणाली 300 से 900 तक होती है, जिसमें 900 उच्चतम और 300 न्यूनतम CIBIL स्कोर होता है।

यह व्यवसायों को कंपनी क्रेडिट रिपोर्ट और CIBIL रैंक प्रदान करता है।

अपना सिबिल स्कोर फ्री में जानने के लिये यहाँ क्लिक करेंं.

2. इक्विफैक्स

इसे 2010 में इसका लाइसेंस दिया गया था।

इसकी स्कोरिंग प्रणाली 1 से 999 के पैमाने पर है, जिसमें 1 सबसे कम और 999 उच्चतम है।

यह क्रेडिट जोखिम और धोखाधड़ी प्रबंधन, पोर्टफोलियो प्रबंधन और उद्योग निदान जैसी अतिरिक्त सुविधाएं भी प्रदान करता है।

3. एक्सपेरियन

इसने 2010 में भारत में संचालन के लिए अपना लाइसेंस प्राप्त किया, लेकिन 2006 से एक अंतरराष्ट्रीय कंपनी है।

एक्सपेरिमेंट स्कोर 300 से 900 तक होता है, जिसमें 300 सबसे कम और 900 सबसे ज्यादा होता है।

यह उपभोक्ताओं और संगठनों के लिए ग्राहक अधिग्रहण, संग्रह और धन वसूली, ग्राहक प्रबंधन, डेटा एनालिटिक्स, ग्राहक लक्ष्यीकरण और जुड़ाव जैसी कई सेवाएं प्रदान करता है।

4. हाई मार्क

यह 2007 से प्रचालन में है; हालाँकि, इसे 2010 में एक क्रेडिट सूचना कंपनी के रूप में लाइसेंस प्राप्त हुआ।

इसका स्कोर 300 से 850 तक होता है। जबकि 720 और उससे अधिक का स्कोर अच्छा माना जाता है, 640 और नीचे का स्कोर खराब माना जाता है।

यह ग्राहकों के लिए पोर्टफोलियो प्रबंधन, अलर्ट और जियो-एनालिटिक्स परामर्श जैसी विभिन्न सेवाएं प्रदान करता है।

आप अपने क्रेडिट स्कोर की गणना करने के लिए इनमें से किसी भी कंपनी से चुन सकते हैं, और ऋणदाता और अन्य पार्टियां भी।

अपना सिबिल स्कोर कैसे चेक करें

अगर आप सोच रहे हैं कि अपना सिबिल स्कोर कहां चेक करें, तो आप क्रेडिट इंफॉर्मेशन कंपनी की वेबसाइट पर जाकर इसे आसानी से कर सकते हैं। आमतौर पर, आपको अपना स्कोर जांचने के लिए एक छोटा सा शुल्क देना होगा।

ऋणदाता आपके ऋण को स्वीकृत करने से पहले आपके CIBIL स्कोर की जांच क्यों करते हैं?

चूँकि CIBIL स्कोर आपकी समग्र साख को मापता है, एक ऋणदाता विभिन्न कारणों से आपके ऋण आवेदन की समीक्षा करते समय आपके स्कोर की जाँच करता है। वे हैं:

- अपने क्रेडिट इतिहास और पिछले रिकॉर्ड की जांच करने के लिए

- यह देखने के लिए कि क्या आप कर्ज चुकाने में सक्षम हैं

- अपने क्रेडिट बैलेंस की समीक्षा करने और अपनी प्रोफ़ाइल के जोखिम स्तर को समझने के लिए

- यह निर्धारित करने के लिए कि क्या आप ऋण के लिए पात्र हैं

- आपको प्रदान की जाने वाली ऋण राशि और लागू ब्याज दर के बारे में निर्णय लेने के लिए

- आपके सिबिल स्कोर को प्रभावित करने वाले कारक क्या हैं?

आपके सिबिल स्कोर के महत्व को देखते हुए, यह सुनिश्चित करना महत्वपूर्ण है कि यह हमेशा उच्च पक्ष की ओर हो। ऐसा करने के लिए, उन कारकों से अवगत होना महत्वपूर्ण है जो आपके क्रेडिट स्कोर को प्रभावित करते हैं और तदनुसार उन्हें नियंत्रित करते हैं। आपके CIBIL स्कोर को प्रभावित करने वाले कारक यहां दिए गए हैं:

- आपकी आय

- आपके मौजूदा ऋण

- आपका पिछला क्रेडिट पुनर्भुगतान

- पिछले क्रेडिट पुनर्भुगतान में कोई भी चूक, देरी या चूक

- आपके द्वारा आवेदन किए गए ऋणों के लिए अस्वीकृति

- बकाया कर्ज आपके क्रेडिट स्कोर को कैसे प्रभावित करता है?

अपना सिबिल स्कोर फ्री में जानने के लिये यहाँ क्लिक करेंं.

बकाया कर्ज की राशि आपके क्रेडिट स्कोर को प्रभावित करती है। ऋणदाता आमतौर पर इसे क्रेडिट उपयोग अनुपात के रूप में जांचते हैं। यह आपके लिए उपलब्ध कुल क्रेडिट में से आपके द्वारा उपयोग की जा रही धनराशि को संदर्भित करता है। अनुपात जितना अधिक होगा, आपका क्रेडिट स्कोर उतना ही कम होगा। हालांकि, इसका मतलब यह नहीं है कि कर्ज आपके लिए बुरा है। वास्तव में, आप अपना क्रेडिट स्कोर तभी बना पाएंगे जब आप कर्ज लेंगे। कुंजी यह है कि इसे समय पर चुकाया जाए और आपके क्रेडिट कार्ड या बैंक खाते की सीमा से अधिक न हो।

दो कारण क्यों बकाया ऋण आपके क्रेडिट स्कोर के लिए बुरी खबर है

1. यह आपके क्रेडिट उपयोगिता अनुपात को अधिकतम करता है

एक अच्छा क्रेडिट उपयोग अनुपात 30% या उससे कम है

एक उच्च अनुपात का मतलब है कि आप बहुत अधिक क्रेडिट का उपयोग कर रहे हैं, जो आपके क्रेडिट स्कोर को कम कर सकता है

2. यह भविष्य के ऋणों की अदायगी को कठिन बनाता है:

यदि आपके ऊपर कर्ज बकाया है, तो इसका मतलब है कि आप पहले से ही उच्च ईएमआई का भुगतान कर रहे हैं

बकाया ऋणों के साथ भविष्य में अधिक ऋण लेने से पुनर्भुगतान का एक बड़ा बोझ पैदा हो सकता है और यहां तक कि दिवालियापन भी हो सकता है

व्यक्तिगत ऋण प्राप्त करने के लिए एक अच्छा क्रेडिट स्कोर क्या है?

ऋणदाता के आधार पर व्यक्तिगत ऋण के लिए न्यूनतम सिबिल स्कोर 700 या 750 है। व्यक्तिगत ऋण के लिए यह सिबिल स्कोर होने से आपके व्यक्तिगत ऋण आवेदन को स्वीकृत होने की संभावना बढ़ जाती है।

व्यवसाय ऋण प्राप्त करने के लिए एक अच्छा क्रेडिट स्कोर क्या है?

व्यवसाय ऋण प्राप्त करने के लिए एक आदर्श CIBIL स्कोर 700 और उससे अधिक है यदि आप संपार्श्विक-मुक्त व्यवसाय ऋण का विकल्प चुन रहे हैं

अपना सिबिल स्कोर फ्री में जानने के लिये यहाँ क्लिक करेंं.

गृह ऋण प्राप्त करने के लिए एक अच्छा क्रेडिट स्कोर क्या है?

होम लोन का लाभ उठाने के लिए आपको यह सुनिश्चित करना होगा कि आपका सिबिल स्कोर कम से कम 650 या उससे अधिक हो। चूंकि हाउसिंग लोन एक सिक्योर्ड लोन होता है, अगर आप लोन चुकाने में असमर्थ होते हैं तो कर्जदाताओं के पास आपके घर को जब्त करने का विकल्प होता है। यही कारण है कि थोड़ा कम क्रेडिट स्कोर की अनुमति है। हालांकि, एक अच्छा क्रेडिट स्कोर बनाए रखना आपके हित में है ताकि आप मामूली ब्याज पर बड़ी ऋण राशि प्राप्त कर सकें।

अच्छा सिबिल स्कोर कैसे बनाए रखें?

आप इन आसान चरणों का पालन करके एक अच्छा सिबिल स्कोर बनाए रख सकते हैं:

- उचित ट्रैक रिकॉर्ड बनाने के लिए समय पर अपनी ईएमआई का भुगतान करें

- ऐसा क्रेडिट कार्ड रखने से बचें जिसका आप उपयोग नहीं करते हैं; निष्क्रिय क्रेडिट कार्ड रद्द करें

- भुगतान रिमाइंडर सेट करके या एक क्रेडिट कार्ड के अपने उपयोग को सीमित करके अपने क्रेडिट कार्ड को सावधानीपूर्वक प्रबंधित करें

- उन ऋणों या क्रेडिट कार्डों के लिए दोबारा आवेदन करने से बचें जिनके लिए आपको एक के बाद एक स्वीकृति नहीं मिली थी

- कम समय में बहुत अधिक ऋण आवेदन न करें

- देखभाल के साथ लंबी लोन अवधि चुनें और जब संभव हो पार्ट-प्री-पेमेंट करने का प्रयास करें

- अपना सिबिल स्कोर फ्री में जानने के लिये यहाँ क्लिक करेंं.

सिबिल स्कोर सुधारने के स्मार्ट टिप्स

- ऋण के लिए सह-हस्ताक्षरकर्ता न बनें, जब तक कि आपको उसी समय उधार लेने की आवश्यकता न हो

- कम समय में बहुत अधिक कर्ज लेने से बचें

- सुनिश्चित करें कि आप समय पर अपनी सभी ईएमआई और क्रेडिट कार्ड बिल चुकाते हैं

- जब भी आवश्यक हो ऋण समेकन ऋण का उपयोग करें ताकि आपकी बकाया राशि ऋण वसूली एजेंसी को न सौंपी जाए

- उचित चुकौती योजना के बिना ऋण लेने से सावधान रहें

- अपनी लागत कम रखने के लिए हमेशा उधारदाताओं के साथ अपनी ब्याज दर पर बातचीत करें

- पूरी राशि उधार न लें जिसके लिए आपको मंजूरी मिली है

- अपने लोन को तेज़ी से और कम ब्याज़ भुगतान पर चुकाने के लिए एक छोटी लोन अवधि चुनें

- करों को बचाने और अपने पैसे को अधिक कुशलता से प्रबंधित करने में सहायता प्राप्त करने के लिए सीए या वित्तीय योजनाकार से बात करें

- यदि आपके पास कोई क्रेडिट इतिहास नहीं है, तो एक छोटा व्यक्तिगत ऋण उधार लें और क्रेडिट स्कोर बनाने के लिए इसे समय पर चुका दें

अब जब आप अपने CIBIL क्रेडिट स्कोर के बारे में सब कुछ जान गए हैं, तो अपनी वित्तीय प्रथाओं के बारे में होशियार रहें। अपने सिबिल स्कोर को उच्च रखने का प्रयास करें और आप अपनी शर्तों पर धन प्राप्त करने में सक्षम होंगे

अपना सिबिल स्कोर फ्री में जानने के लिये यहाँ क्लिक करेंं.

यदि आपके पास सिबिल स्कोर से संबंधित कोई अन्य प्रश्न हैं तो हमें [email protected] पर मेल करें। आप नीचे कमेंट भी कर सकते हैं। अगर आपको यह जानकारी उपयोगी लगी हो तो शेयर करें क्योंकि शेयरिंग इज केयरिंग!