02 मार्च, 2020 को, भारतीय जीवन बीमा निगम ने अपनी नई ULIP योजना निवेश प्लस, प्लान नंबर 849 की शुरुआत की। भारतीय जीवन बीमा निगम की निवेश प्लस एक एकल प्रीमियम, गैर-सहभागिता, यूनिट लिंक्ड, व्यक्तिगत जीवन बीमा योजना है। यह एक जीवन बीमा योजना के साथ साथ एक निवेश योजना भी है। दूसरे शब्दों में, आप पॉलिसी अवधि के दौरान जीवन बीमा कवर और रिटर्न दोनों का आनंद लेते हैं। एलआईसी का निवेश प्लस ऑनलाइन के साथ-साथ ऑफलाइन भी बिक्री के लिए उपलब्ध है।

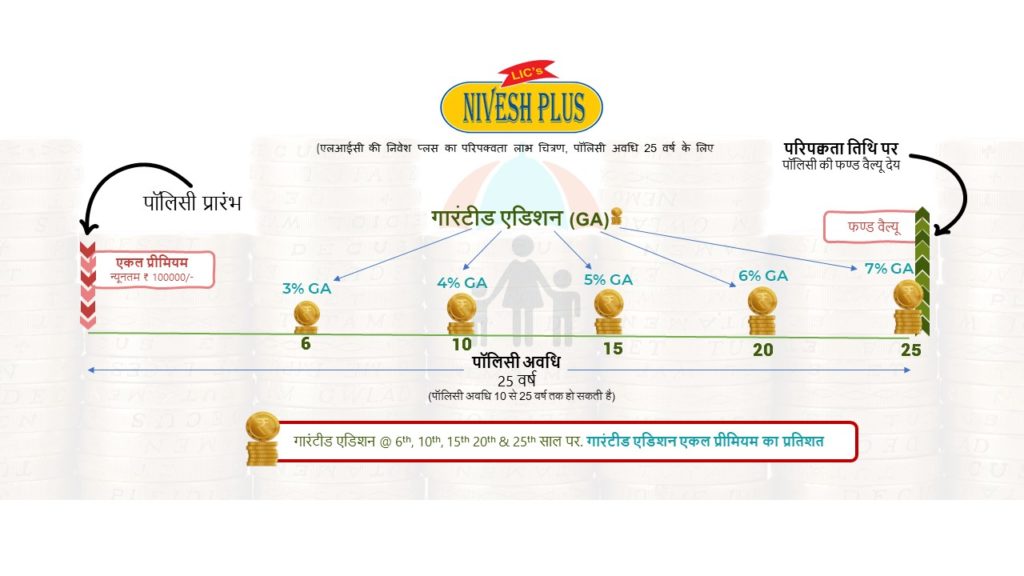

एलआईसी के निवेश प्लस में, आपके पास अपनी आवश्यकता के अनुसार जोखिम कवर चुनने का विकल्प होता है। विकल्प 1 आपको एकल प्रीमियम का 1.25 गुना जोखिम कवर देगा; दूसरी ओर, विकल्प 2 एकल प्रीमियम का 10 गुना जोखिम कवर देगा। हालाँकि, एक बार जब आप विकल्प चुनते हैं, तो आप इसे बाद में नहीं बदल सकते। इसके अलावा, एलआईसी के निवेश प्लस में आपको पॉलिसी अवधि के दौरान निश्चित अंतराल के बाद गारंटीड एडिशन मिलेगा जो की एकल प्रीमियम का एक निश्चित प्रतिशत होगा।

एलआईसी के निवेश प्लस की विशिष्ट पहचान संख्या (UIN) 512L317V01 है

Table of Contents

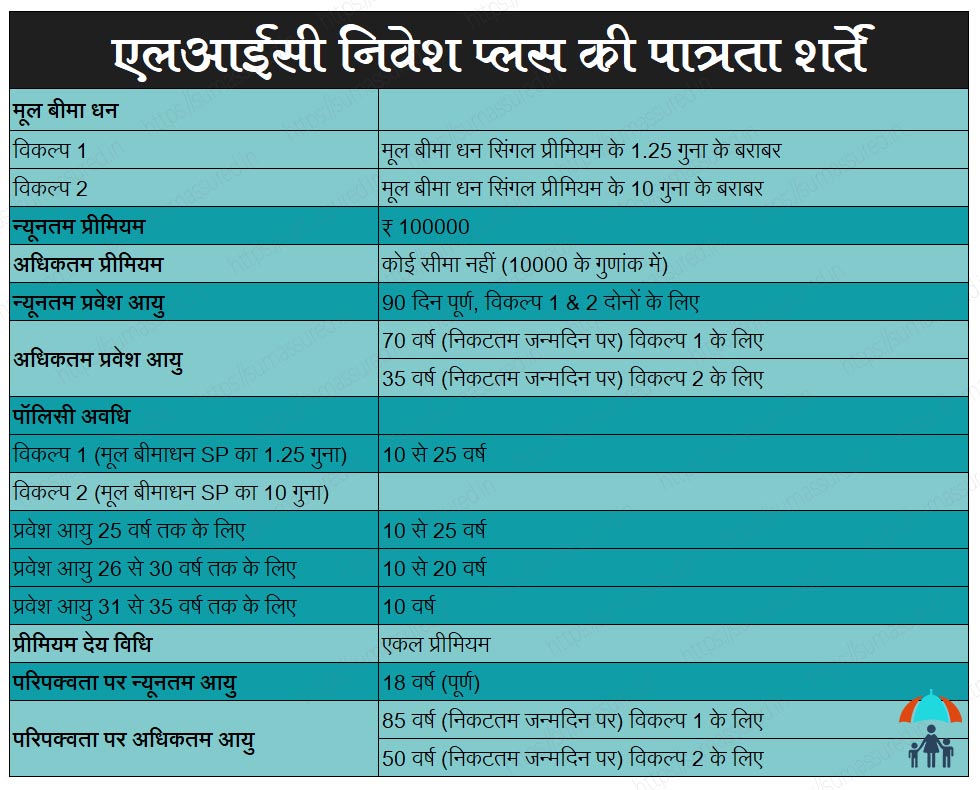

एलआईसी निवेश प्लस की पात्रता शर्तें

एलआईसी निवेश प्लस (प्लान 849) की पात्रता शर्तें निम्नानुसार हैं

जोखिम चालु होने की तिथि: यदि पॉलिसी लेने के समय बीमित की आयु 8 वर्ष से कम है तो रिस्क कवर पॉलिसी लेने के दो वर्ष बाद या बीमित के आठ वर्ष पूर्ण कर लेने के बाद पढ़ने वाली पॉलिसी वर्षगांठ से चालु होगा, जो भी पहले हो। पॉलिसी लेते समय अगर बीमित की आयु आठ वर्ष या अधिक है तो रिस्क कवर तुरंत चालू हो जाएगा।

वेस्टिंग की तिथि: यदि पॉलिसी लेते समय बीमित अवयस्क है तो, बीमित के 18 वर्ष की आयु पूरी करने पर, पॉलिसी स्वतः ही बीमित के नाम पर निहित हो जाएगी।

निवेश प्लस में हितलाभ

एलआईसी के निवेश प्लस में देय लाभों में मृत्यु दावा और परिपक्वता दावा शामिल हैं। यदि परिपक्वता की तारीख से बीमित की मृत्यु हो जाती है तो उसके नामित व्यक्ति को मृत्यु दावे का भुगतान देय होता है। यदि बीमित पॉलिसी की परिपक्वता तिथि तक जीवित रहता है, तो परिपक्वता का दावा बीमित को देय होता है। आइए देखते हैं कि एलआईसी के निवेश प्लस में इन लाभों के लिए क्या शर्तें हैं।

बीमित की मृत्यु पर देय मृत्यु हितलाभ

यदि परिपक्वता की निर्धारित तारीख से बीमित की मृत्यु हो जाती है, तो नामांकित व्यक्ति को मृत्यु दावा देय है। पॉलिसी में मृत्यु दावा जोखिम की शुरुआत से पहले या जोखिम शुरू होने के बाद हो सकते हैं। दूसरे शब्दों में, देय लाभ लाभ दोनों परिदृश्यों में भिन्न है यानी जोखिम शुरू होने से पहले मृत्यु और जोखिम शुरू होने के बाद मृत्यु पर अलग अलग दावा भुगतान की शर्तें है।

जोखिम शुरू होने की तारीख से पहले मृत्यु पर मृत्यु हितलाभ:

यदि बीमित अवस्यक है और पॉलिसी में जोखिम शुरू होने से पहले ही उसकी मृत्यु हो जाती है। इस परिस्थिति में प्रस्तावक को पॉलिसी के यूनिट फंड वैल्यू के बराबर की राशि मृत्यु दावे के रूप में देय होती है।

जोखिम शुरू होने की तारीख के बाद मृत्यु पर मृत्यु हितलाभ:

यदि जोखिम के शुरू होने की तारीख के बाद बीमित की मृत्यु होती है। इस परिस्थिति में नामित व्यक्ति / प्रस्तावक को पॉलिसी में चुने गए बीमाधन के बराबर या यूनिट फण्ड वैल्यू, जो भी अधिक हो देय होता है। मृत्यु दावा होने की तिथि से दो वर्ष पहले तक अगर कोई आंशिक निकासी की गयी है तो वह मृत्यु दावे की राशि से कटौती की जायेगी।

परिपक्वता पर देय लाभ

अगर बीमित पॉलिसी की परिपक्वता तिथि तक जीवित रहता है तो उसे पॉलिसी की यूनिट फंड मूल्य परिपक्वता हितलाभ के रूप मिलेगा।

वैकल्पिक लाभ (राइडर्स)

एलआईसी का लिंक्ड एक्सीडेंटल डेथ बेनिफिट राइडर (UIN: 512A211V02): यह एक वैकल्पिक राइडर है जिसे प्रस्तावक पॉलिसी लेने के समय चुन सकता है। हालाँकि, आप इस राइडर को पॉलिसी अवधि के दौरान किसी भी पॉलिसी वर्षगांठ पर ले सकते हैं। यद्यपि आप इस राइडर को पॉलिसी अवधि के दौरान किसी भी समय ले सकते हैं, किन्तु यदि इसे पॉलिसी अवधि के दौरान रद्द करने पर इसे फिर से नहीं चुना जा सकता है। इस राइडर की अधिकतम प्रवेश आयु 65 वर्ष है।

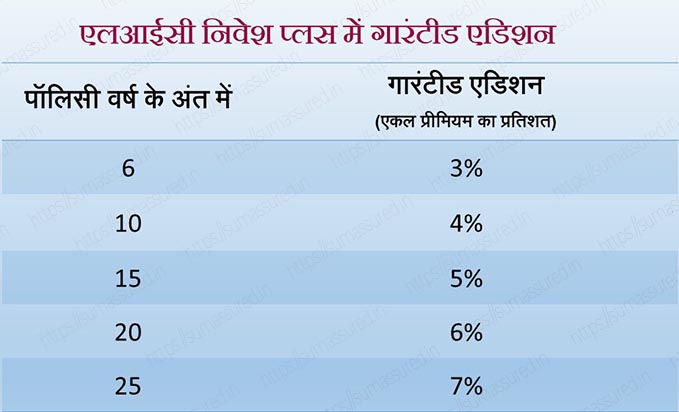

एलआईसी के निवेश प्लस में गारंटीड एडिशन

एलआईसी के निवेश प्लस में गारंटीड एडिशन का प्रावधान है। पॉलिसी में एक विशिष्ट अवधि के पूरा होने के बाद, पॉलिसी के यूनिट फंड में एकल प्रीमियम का एक निश्चित प्रतिशत जोड़ा जाएगा। गारंटी एडिशन प्रतिशत जानने के लिए नीचे दी गई तालिका देखें:

इस गारंटी एडिशन को पॉलिसी में फंड के एनएवी के आधार पर यूनिट फंड में बदल दिया जाता है। पॉलिसीधारक की मृत्यु की तारीख के बाद ऐसा कोई भी अतिरिक्त दावा राशि से कम हो जाएगा (मृत्यु के दावे की देर से सूचना के कारण)

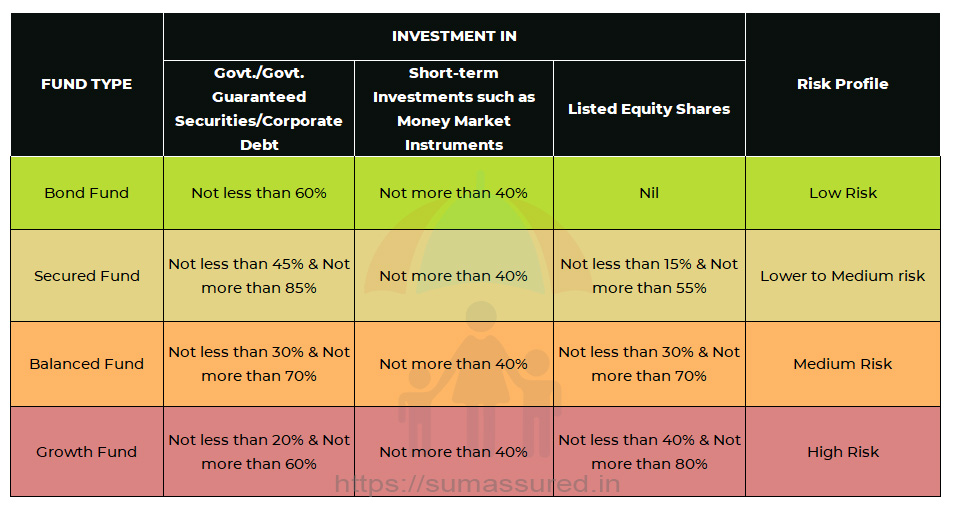

निवेश फण्ड के प्रकार और NAV

एलआईसी की लगभग सभी अन्य यूलिप योजनाओं की तरह, एलआईसी के निवेश प्लस में चार फंड प्रकार हैं। ये फंड हैं, बॉन्ड फंड, सिक्योर फंड, बैलेंस्ड फंड और ग्रोथ फंड। ये फंड विभिन्न जोखिम प्रोफ़ाइल व्यक्तियों के अनुसार डिज़ाइन किए गए हैं। दूसरे शब्दों में, यूलिप पॉलिसी लेने के बावजूद, एक व्यक्ति अपनी पसंद के अनुसार कम जोखिम वाला फंड चुन सकता है और अन्य फंड में भी स्विच कर सकता है। नीचे दी गई तालिका में इन निधियों के बारे में विवरण दिया गया है

बंद की गई पॉलिसी फंड: एलआईसी ने बंद पॉलिसीयों के लिए एक और फंड बनाया है। इसका मतलब है कि, यह फंड उस पॉलिसी के लिए है जिसे लैप्स किया गया है और उसे रिवावल नहीं किया जा सकता है। इस फंड में मनी मार्केट इंस्ट्रूमेंट में 0% से 40% और सरकारी प्रतिभूतियों में 60% से 100% का निवेश पैटर्न है।

एनएवी की गणना

सभी फंडों के NAV या नेट एसेट वैल्यू की गणना दैनिक आधार पर की जाएगी। NAV मूल रूप से उस विशेष फंड के निवेश प्रदर्शन और फंड प्रबंधन शुल्क पर आधारित है।

एलआईसी के निवेश प्लस में चार्जस एवं उनकी आवृत्ति

1. प्रीमियम आवंटन शुल्क: यह शुल्क पॉलिसी में आपके द्वारा भुगतान किए गए प्रीमियम का एक प्रतिशत है। पॉलिसी में प्रीमियम आवंटन शुल्क में कटौती के बाद शेष राशि से यूनिट्स खरीदी जाती हैं। एलआईसी के निवेश प्लस में प्रीमियम आवंटन शुल्क, ऑफलाइन बिक्री में प्रीमियम का 3.30% और ऑनलाइन बिक्री में 1.50% है।

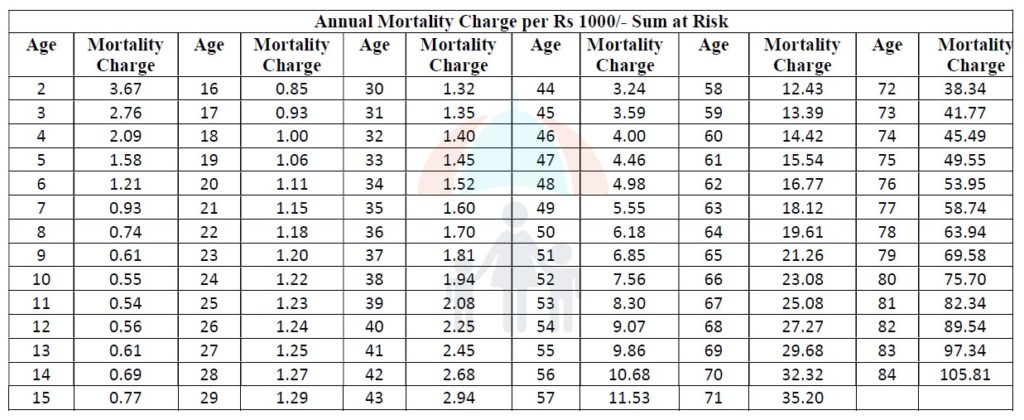

2. मोर्टेलिटी चार्जस: मोर्टेलिटी चार्जस पॉलिसी में दी जाने वाली जीवन बीमा की लागत के अलावा और कुछ नहीं है। प्रत्येक महीने की शुरुआत में, यह शुल्क आपकी पॉलिसी यूनिट फण्ड से कट जाएगा। मासिक मोर्टेलिटी चार्जस वार्षिक मोर्टेलिटी चार्जस का 1/12 है। यदि पॉलिसी (बच्चों की पॉलिसियों में) में जोखिम शुरू नहीं हुआ है, तो मोर्टेलिटी चार्जस में कटौती नहीं की जाएगी। हालांकि, पॉलिसी में जोखिम कवर शुरू होते ही कटौती शुरू हो जाएगी। चूंकि यह पॉलिसी में जोखिम कवर पर निर्भर करता है अतः यह अलग-अलग आयु और जोखिम कवर के लिए अलग होगा यानी एकल प्रीमियम का 1.25 गुना या एकल प्रीमियम का 10 गुना।

3. एक्सीडेंटल बेनिफिट चार्ज: यह शुल्क पॉलिसी में आकस्मिक दुर्घटना कवर के लिए है। यदि आपने आकस्मिक दुर्घटना कवर नहीं लिया है, तो कोई शुल्क कटौती नहीं है

अन्य शुल्क

1. पॉलिसी एडमिनिस्ट्रेशन चार्ज: इस पॉलिसी में पॉलिसी एडमिनिस्ट्रेशन चार्ज नहीं हैं।

2. स्विचिंग चार्ज: यदि आप यूलिप पॉलिसी में एक फंड से दूसरे फंड में स्विच करते हैं, तो आपको कुछ शुल्क देना होगा। यह स्विचिंग शुल्क है। हालांकि आपको एक साल में 4 फ्री फंड स्विच मिलेंगे। चार स्विच के बाद, आपको रु. 100 प्रति स्विच शुल्क देना होगा।

3. फंड मैनेजमेंट चार्ज: फंड मैनेजमेंट चार्ज या एफएमसी, पॉलिसी में फंड के प्रबंधन के लिए है। यह बॉन्ड फंड, सिक्योर्ड फंड, बैलेंस्ड फंड और ग्रोथ फंड के लिए फण्ड वैल्यू का 1.5% है। बंद की गई पॉलिसी फंड के लिए यह 0.5% है।

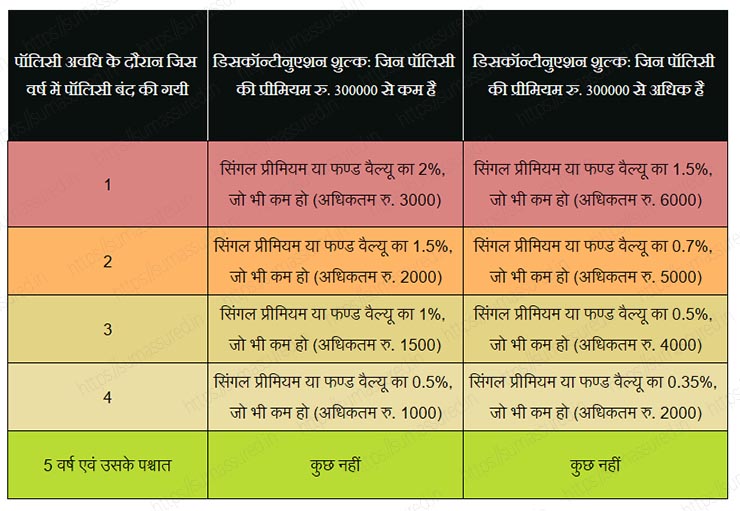

4. डिसकॉन्टीनुएशन शुल्क: यदि आप अपनी पॉलिसी बंद कर देते हैं, तो आपको ये शुल्क देना होगा। 5 साल से पहले इस पॉलिसी को बंद करने पर आपको ये शुल्क देना होगा। 5 वर्षों के बाद कोई डिसकॉन्टीनुएशन शुल्क नहीं है ये शुल्क इस प्रकार हैं।

एलआईसी के निवेश प्लस में डिसकॉन्टीनुएशन शुल्क

5. आंशिक निकासी शुल्क: जब भी आप इस पॉलिसी में आंशिक निकासी करते हैं। आपको आंशिक निकासी शुल्क देना होगा। यह शुल्क फ्लैट रु.100 प्रति आंशिक निकासी है।

6. विविध शुल्क: यह शुल्क पॉलिसी में परिवर्तन के लिए है। जैसे यदि आप पॉलिसी अवधि के बीच दुर्घटना लाभ राइडर का चयन करना चाहते हैं तो आपको यह शुल्क रु.100 देना होगा।

हालांकि एलआईसी किसी भी समय इन शुल्कों को बदल सकता है लेकिन वे IRDAI द्वारा निर्धारित शुल्क से अधिक नहीं होंगे।

मुख्य योजना के तहत उपलब्ध विकल्प

1. स्विचिंग: आपकी जोखिम लेने की क्षमता एवं समय के अनुसार, आप पॉलिसी अवधि के दौरान किसी भी समय अपना फंड प्रकार बदल सकते हैं। हालांकि प्रति वर्ष केवल पहले चार स्विच मुफ्त हैं।

2. सेटलमेंट विकल्प: पॉलिसीधारकों के पास मृत्यु दावा सेटलमेंट विकल्प चुनने का विकल्प है। दूसरे शब्दों में, नामांकित व्यक्ति को किस्तों में मृत्यु का दावा मिलेगा।

3. आंशिक निकासी: पॉलिसीधारक पॉलिसी को बंद किए बिना पॉलिसी फंड से एक निश्चित राशि निकाल सकते हैं। पॉलिसी में अधिकतम आंशिक निकासी 6 से 10 वें वर्ष के दौरान 15%, 11 वें से 15 वें वर्ष के दौरान 20%, 16 वें से 20 वें वर्ष के दौरान 25% और 21 वें से 25 वें वर्ष के दौरान 30% है।

4. टॉप अप: इस पॉलिसी में टॉप अप की अनुमति नहीं है।

5. बेसिक सम एश्योर्ड में वृद्धि / कमी: बेसिक सम एश्योर्ड में कोई परिवर्तन नहीं। पॉलिसी अवधि के दौरान आप केवल एक्सीडेंटल राइडर ले या बंद कर सकते हैं।

एलआईसी के निवेश प्लस में अन्य शर्तें

1. लॉक-इन पीरियड: इस पॉलिसी में पांच साल का लॉक-इन पीरियड होता है।

2. सरेंडर: 5 साल के बाद ही सरेंडर करने की अनुमति है। यदि आप अपनी पॉलिसी को 5 साल से पहले बंद कर देते हैं तो यूनिट वैल्यू राशि को विच्छेदन नीति निधि में स्थानांतरित किया जाएगा। आपको 5 साल पूरे होने के बाद ही राशि मिलेगी। यदि आप 5 साल के बाद अपनी पॉलिसी को सरेंडर करते हैं, तो सरेंडर वैल्यू का तुरंत भुगतान किया जाएगा।

3. ऋण: इस पॉलिसी में ऋण उपलब्ध नहीं है

4. अनिवार्य समाप्ति: यदि शुल्क काटने के लिए पॉलिसी में पर्याप्त यूनिट फंड नहीं हैं, तो पॉलिसी को समाप्त कर दिया जाएगा (केवल अगर पॉलिसी 5 साल चल गई है)।

5. फ्रीलुक पीरियड: पॉलिसीहोल्डर को 15 दिन की फ्री लुक अवधि मिलेगी। ऑनलाइन बिक्री के मामले में 30 दिन। एलआईसी नियमों के अनुसार कुछ कटौती होगी।

6. बैक डेटिंग: अनुमति नहीं है

7. असाइनमेंट और नामांकन: बीमा अधिनियम 1938 की धारा 38 और 39 के अनुसार असाइनमेंट और नामांकन की अनुमति है।

यदि आपके पास एलआईसी सर्विसिंग से संबंधित कोई अन्य प्रश्न हैं, तो बस हमें [email protected] पर मेल करें। आप नीचे कमेंट भी कर सकते हैं। यदि आपको यह जानकारी उपयोगी लगी तो अपने मित्रों के साथ इसे अवश्य शेयर करें क्योंकि Sharing is Caring!