प्रत्येक ब्यूरो भुगतान इतिहास और खाता उपयोग सहित विभिन्न कारकों पर विचार करके क्रेडिट स्कोर की गणना करने के लिए अपने स्वयं के स्वामित्व वाले स्कोरिंग मॉडल का उपयोग करता है। प्रत्येक क्रेडिट ब्यूरो के पास आपके क्रेडिट इतिहास के बारे में समान जानकारी नहीं हो सकती है। अलग-अलग स्कोरिंग मॉडल और डेटा विसंगतियां अलग-अलग क्रेडिट स्कोर में योगदान करती हैं।

क्रेडिट स्कोर को स्वीकार्य या अस्वीकार्य मानने के लिए ऋणदाताओं के अपने मानदंड होते हैं

किसी विशिष्ट संख्या पर ध्यान केंद्रित करने के बजाय, समग्र क्रेडिट व्यवहार पर ध्यान केंद्रित करें

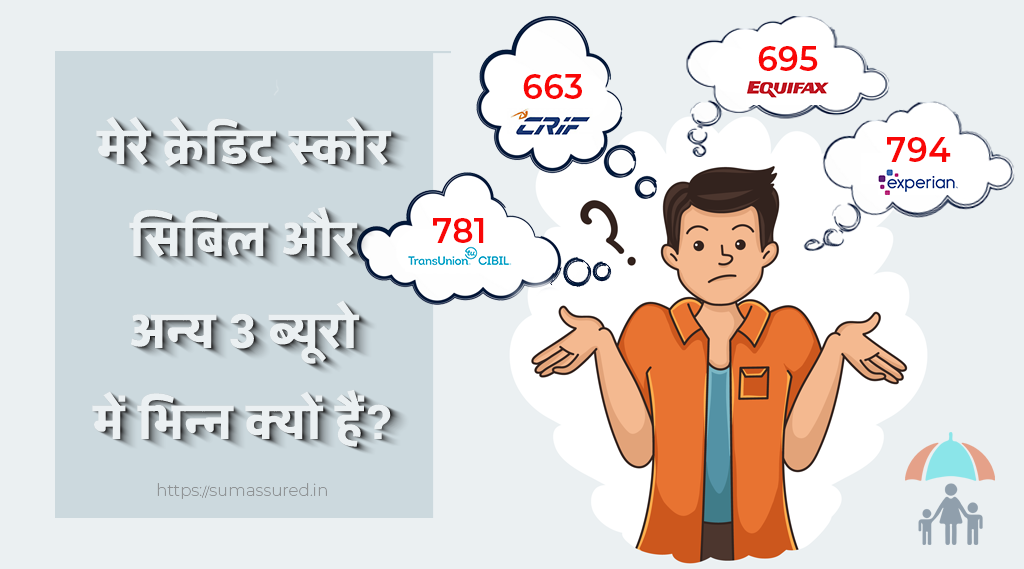

क्या आपको CIBIL, एक्सपेरियन, इक्विफैक्स और CRIF हाई मार्क ब्यूरो के बीच अपने क्रेडिट स्कोर में अंतर दिखाई देता है? क्या आपने कभी सोचा है कि ये स्कोर कभी-कभी काफी भिन्न क्यों होते हैं? यह हैरान करने वाली स्थिति कई कारकों के कारण उत्पन्न होती है जो इन ब्यूरो में अलग-अलग स्कोर में योगदान करते हैं।

भारत में क्रेडिट स्कोर जारी करने वाले ब्युरो

क्रेडिट स्कोर, 300 से 900 अंकों तक का एक संख्यात्मक मान, क्रेडिट ब्यूरो के एल्गोरिदम द्वारा निर्धारित किया जाता है। भारत में चार प्रमुख क्रेडिट ब्यूरो हैं- ट्रांसयूनियन सिबिल, एक्सपेरियन, इक्विफैक्स और सीआरआईएफ हाई मार्क। ये ब्यूरो वित्तीय व्यवहार में अंतर्दृष्टि प्रदान करते हैं, वित्तीय संस्थानों को क्रेडिट-संबंधित निर्णय लेने में सहायता करते हैं। हालाँकि, सतह के नीचे, इन ब्यूरो में अद्वितीय विशेषताएं हैं जो उन्हें अलग करती हैं।

सभी ब्युरो के क्रेडिट स्कोर अलग क्युं हैं?

तो, साझा क्रेडिट इतिहास के बावजूद ये स्कोर अलग-अलग क्यों होते हैं? इसका उत्तर प्रत्येक क्रेडिट ब्यूरो द्वारा नियोजित मालिकाना स्कोरिंग मॉडल में निहित है। ये एल्गोरिदम भुगतान इतिहास और खाता उपयोग सहित विभिन्न कारकों पर विचार करके क्रेडिट स्कोर की जटिल गणना करते हैं। हालाँकि, इन मॉडलों में विविधता के कारण, कुछ कारकों को अलग-अलग भार दिया जा सकता है या अतिरिक्त चर को एकीकृत किया जा सकता है, जिससे अंततः स्कोर असमानताएं पैदा हो सकती हैं।

स्कोरिंग मॉडल के अलावा, एक अन्य योगदान कारक डेटा में भिन्नता है। प्रत्येक क्रेडिट ब्यूरो के पास आपके क्रेडिट इतिहास के बारे में समान जानकारी नहीं हो सकती है। डेटा रिपोर्टिंग में विसंगतियाँ या देरी असंख्य कारणों से हो सकती है। उदाहरण के लिए, एक ऋणदाता एक ब्यूरो को डेटा रिपोर्ट कर सकता है, लेकिन अन्य को नहीं, जिससे क्रेडिट इतिहास में असमानताएं पैदा होती हैं और बाद में गणना किए गए स्कोर प्रभावित होते हैं। इसके अलावा, यदि एक ब्यूरो की जानकारी दूसरे की तुलना में अधिक अद्यतित है, तो ब्यूरो के बीच डेटा अपडेट की आवृत्ति में अंतर विसंगतियां पैदा कर सकता है।

प्रत्येक क्रेडिट ब्यूरो क्रेडिट स्कोर की गणना के लिए अपने स्वयं के स्वामित्व स्कोरिंग मॉडल का उपयोग करता है। चूंकि मॉडल अलग-अलग हो सकते हैं, वे कुछ कारकों को अलग-अलग तरीके से तौल सकते हैं या अतिरिक्त चर पर विचार कर सकते हैं, जिससे स्कोर में भिन्नता हो सकती है। दूसरा कारक डेटा में अंतर है। हो सकता है कि तीनों क्रेडिट ब्यूरो के पास आपके क्रेडिट इतिहास के बारे में समान जानकारी न हो। कभी-कभी, डेटा रिपोर्टिंग प्रक्रिया में विसंगतियां या देरी हो सकती है।

उदाहरण के लिए, यदि कोई ऋणदाता एक ब्यूरो को डेटा रिपोर्ट करता है, लेकिन अन्य को नहीं, तो इससे क्रेडिट इतिहास और बाद में गणना किए गए स्कोर में अंतर हो सकता है। डेटा अपडेट की आवृत्ति ब्यूरो के बीच भिन्न हो सकती है। कभी-कभी, क्रेडिट जानकारी वास्तविक समय में अपडेट नहीं की जा सकती है, जिससे एक ब्यूरो के पास दूसरे की तुलना में अधिक हालिया जानकारी होने पर स्कोर में अंतर हो सकता है।

यह पहचानना महत्वपूर्ण है कि प्रत्येक ऋणदाता यह निर्धारित करने के लिए अपने स्वयं के मानदंड स्थापित करता है कि क्रेडिट स्कोर उसके मानकों को पूरा करता है या नहीं। नतीजतन, दो अलग-अलग ब्यूरो के समान स्कोर का मूल्यांकन उधारदाताओं द्वारा असमान रूप से किया जा सकता है।

निष्कर्ष

जबकि स्कोर श्रेणियां एक सामान्य विचार प्रदान करती हैं, स्कोर की सटीक व्याख्या क्रेडिट ब्यूरो और ऋणदाता के आधार पर भिन्न हो सकती है। क्रेडिट स्कोर को स्वीकार्य मानने के लिए ऋणदाताओं के अपने मानदंड होते हैं। इसलिए, वे दो अलग-अलग ब्यूरो से एक ही स्कोर को अलग-अलग मान सकते हैं। किसी विशिष्ट संख्या पर ध्यान केंद्रित करने के बजाय, रुझानों और समग्र क्रेडिट व्यवहार पर ध्यान केंद्रित करें। अपने क्रेडिट को जिम्मेदारी से प्रबंधित करके एक ठोस क्रेडिट प्रोफ़ाइल बनाए रखना आपके क्रेडिट स्कोर के सटीक संख्यात्मक मूल्य से अधिक महत्व रखता है।

यदि आपके पास इस विषय से संबंधित कोई अन्य प्रश्न है तो बस हमें [email protected] पर मेल करें। आप नीचे कमेंट भी कर सकते हैं. यदि आपको यह जानकारी उपयोगी लगी हो तो साझा करें क्योंकि साझा करना देखभाल करने वाला है!